Steuerberatung / Steuererklärung / Steuerrecht

Steuererklärung fällig? Steuerbescheid fehlerhaft? Rente zu versteuern? Reisekosten oder Handwerker absetzbar?

s.u.: Aktuelles (auch zur Grundsteuerreform sowie zu

Fristverlängerungen für ESt.-Erklärungen für 2020 - 3023)

Wussten Sie, dass Rechtsanwälte - wie Steuerberater - berechtigt

sind, steuerberatend tätig zu sein ?

Nicht jeder Rechtsanwalt will oder kann sich auf dem Gebiete der Steuerberatung betätigen.

Der Kanzlei-Inhaber fertigt nunmehr bereits seit über 28 Jahren

Einkommensteuererklärungen,

Erbschaftssteuererklärungen,

Schenkungssteuer-Erklärungen,

Grundsteuerwert-Erklärungen

und bietet - auf Nachfrage -

auch weitere steuerberatende Leistungen an.

Die Vergütung wird weitestgehend - wie beim Steuerberater - gem. Steuerberatervergütungsverordnung - StBVV - berechnet (s. Honorar).

Somit ist die steuerberatende Leistung eines Rechtsanwaltes grund-sätzlich nicht teurer aber auch nicht preiswerter als die eines Steuerberaters.

Lohnsteuerhilfevereine (grundsätzlich nicht im unternehmerischen Bereich tätig) erheben Beiträge, die nach vereinsspezifischen Beitragsordnungen aufwandsbezogen gestaffelt sind und normalerweise nicht mit RA-/StB-Vergütungen übereinstimmen. Im Einzelfall können die Beiträge an Lohnsteuerhilfevereine niedriger als RA-/StB-Vergütungen ausfallen,

in manchen Fällen aber auch höher. Die Vereinsmitgliedsbeiträge sind

i.d.R. auch dann zu zahlen, wenn gar keine Steuererklärung erforderlich

ist oder nur eine minimale Beratungsleistung in Anspruch genommen wird.

Die Lohnsteuerhilfevereine bieten - mit dem Beitrag abgedeckte - Bera- tungsleistungen an, welche auch Anwälte od. StB bei regelmäßiger Beauftragung im Ergebnis zu ähnlichen Konditionen anbieten können.

Aktuelles:

Bei Bezug von mindestens 410 € bestimmter Lohnersatzleistungen (wie z.B.

- Kurzarbeitergeld,

- Arbeitslosengeld I,

- Krankengeld oder

- Elterngeld),

zusammengerechnet im ganzen Jahr (nicht etwa monatlich), besteht die Pflicht zur Abgabe einer Einkommensteuererklärung!

Diese Einnahmen sind zwar steuerfrei, erhöhen aber des Steuersatz

für das übrige zu versteuernde Einkommen ("Progressionsvorbehalt").

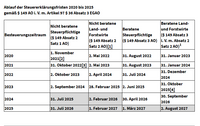

Bei Pflichtabgabe sind folgende Abgabetermine für die ESt.-Erklärung einzuhalten (Quelle: Webseite d. Freistaats Thüringen, Finanzministerium;

bei Feiertagen zu [2] , [3] u. [4] gilt jeweils der folgende Wochentrag):

Bei Fristüberschreitung drohen Verspätungszuschläge (ab dem Veranlagungszeitraum 2018 auch ohne Steuer-Nachzahlungspflicht

pro angefangenem Monat des Verzuges und mindestens 25,-- €) sowie

die Ankündigung und danach die Festsetzung von Zwangsgeld.

Bei freiwilliger Abgabe bleibt sogar noch Zeit bis spätestens

31.12.2025 für die Erklärung 2021/

31.12.2026 für die Erklärung 2022/

31.12.2027 für die Erklärung 2023/

31.12.2028 für die Erklärung 2024.

Die vorgenannten Fristen sind (bei freiwilliger Abgabe) Ausschlussfristen!

In manchen Fällen der Pflichtabgabe ist auch eine noch spätere Einreichung

möglich.

Aber man sollte ohnehin nicht unnötig lange warten, gerade wenn mit einer Steuererstattung zu rechnen ist.

Die Finanzverwaltung Thüringen sendet Ihnen ab 01.01.2013 keine Papier-Formulare für Ihre Steuererklärung mehr zu.

Die Vordrucke können aber weiterhin beim Finanzamt oder dessen Servicestellen abgeholt oder aus dem Internet heruntergeladen werden, falls Ihre Steuererklärung nicht ohnehin auf elektronischem Wege eingereicht wird.

Allerdings plant der Freistaat Thüringen die Schließung zahlreicher Servicestellen. So auch ist leider die des Finanzamtes Jena in Weimar am 01.02.2015 geschlossen worden. Formulare sollen (lt. TA v. 11.09.2015) nun im Bürgerbüro der Stadt Weimar erhältlich sein (s. www.weimar.de).

Der Kanzlei-Inhaber versendet Steuer-Erklärungen seit dem Veranlagungs- zeitraum 2012 (Ausnahmen sind grundsätzlich nicht mehr möglich) mit Hilfe des Internetportals "Elster" der Finanzverwaltung.

Die Einreichung der Steuererklärungen erfolgt dabei über das Internet in elektronischer authentifizierter Form, sodass die persönliche Unterschrift des Mandanten auf der Steuererklärung durch persönliche Vollmachterteilung an den Kanzleiinhaber und Übermittlung der Steuererklärung mit dessen Authentifizierungs-Zertifikat ersetzt wird.

Für Veranlagungszeiträume ab 2013 sind bilanzierungspflichtige Unternehmen grundsätzlich verpflichtet, ihre Bilanzen ausschließlich auf elektronischem Wege zu erstellen und einzureichen ("E-Bilanz").

Bereits für Veranlagungszeiträume ab 2011 müssen grundsätzlich alle

Unternehmer ihre Einkommen-, Gewerbe- und Umsatzsteuer- Erklärungen

auf elektronischem Wege erstellen und einreichen (z.B. über das Internetportal "Elster" der Finanzverwaltung).

Tel.: +49 36451 60806